Ertragsquellen der deutschen Lebensversicherer

Studie von Policen Direkt informiert

Alle deutschen Lebensversicherer im Vergleich

Online-Check mit Daten bis zur Erstveröffentlichung 2014

22 Lebensversicherer erwirtschaften derzeit Garantieverpflichtungen mit Erträgen aus Risiko und Verwaltung

Für Bestandskunden bringen die verpflichtenden Angaben der Versicherer zu den Ertragsquellen der Gewinnbeteiligung mehr Transparenz. Deutliche Hinweise darauf, wie es Ihrem Lebensversicherer geht, finden Sie in der Finanzstärke und in der Gesamt-Ertragsstärke. Policen Direkt hat die Übersicht für Sie erstellt. Trotz Corona-Bremse bleibt die Finanzstärke der Lebensversicherer 2020 nahezu konstant.

Bestandskunden wollen sich gerne selbst ein Bild über den Zustand Ihrer Altersvorsorge machen und einen Eindruck gewinnen, wie ihr Lebensversicherer wirtschaftet. Dazu gehört auch Policen Direkt als größter institutioneller Versicherungsnehmer. Aus der Analyse der Pflichtangaben nach Mindestzuführungsverordnung (MindZV §15) geht hervor: Die Garantieanforderungen der 80 deutschen Lebensversicherer sind um 3 Prozent inklusive der zusätzlichen Zinszusatzreserve gestiegen. Diese erfüllt die Branche weiterhin stabil.

"Beim Blick auf die einzelnen Unternehmen zeigt sich, dass es bei der Hälfte der Unternehmen nur darum geht, die garantierten Anforderungen zu erfüllen“, erklärt Henning Kühl, Chefaktuar von Policen Direkt und Versicherungsmathematiker (DAV). „Insgesamt bleibt für die Branche die Situation trotz der COVID-19-Krise unverändert.“

Bei 22 von 77 Lebensversicherern reichen die 2021 (2020: 33) erwirtschafteten Erträge aus der Kapitalanlage nicht aus, um die Garantieverpflichtungen zu erfüllen und die gesetzlich vorgeschriebene Reserve zu bedienen. Diese müssen dann dafür Erträge aus Risiko und Verwaltung in die Rechnung einbeziehen müssen. Bei insgesamt 31 Gesellschaften (2020: 44) liegt diese Kennzahl bei maximal 105 Prozent.

Wie finde ich heraus, wie es meinem Lebensversicherer geht?

Die differenzierte Betrachtung der Ertragslage der einzelnen Lebensversicherer im zeitlichen Verlauf loht sich. Die deutschen Unternehmen müssen nämlich darüber informieren, in welcher Höhe Sie Ihre Kunden an den Gewinnen beteiligen. Das geht aus den Pflichtangaben zur Mindestzuführungsverordnung MindZV §15 hervor, die jedes Unternehmen veröffentlichen muss. Policen Direkt stellt diese Daten der interessierten Öffentlichkeit in einer Übersicht zur Verfügung und liefert auf dieser Basis eine Analyse für alle Lebensversicherer. Auch die sogenannten Run-off Plattformen müssen diese Informationen ebenfalls bereitstellen. Weitere vom Gesetzgeber vorgeschriebene Pflichtinformationen finden sich darüber hinaus in den jährlichen Standmitteilungen und in den Solvenzberichten.

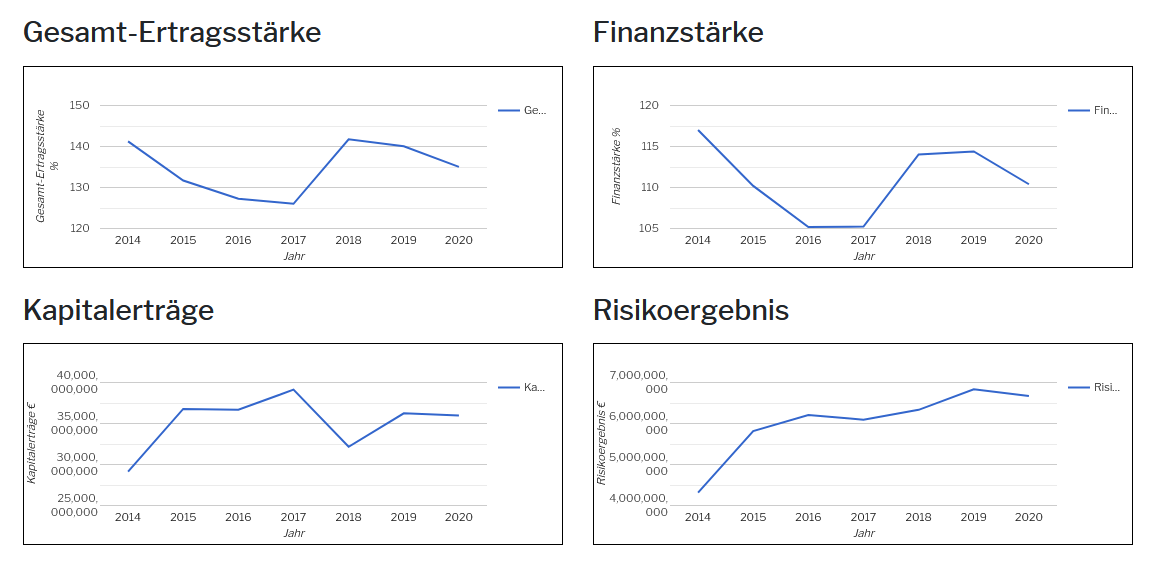

In der Online-Analyse von Policen Direkt können Sie mit einem Klick auf den Unternehmensnamen sämtliche Ertragsquellen im zeitlichen Verlauf vergleichen. Die Übersicht gibt es auch als Download als (PDF). Sämtliche Versicherer dort sind ebenfalls verlinkt.

Aus der Einzelbetrachtung über die vergangenen Jahre ergibt sich, dass es sich nicht immer um dieselben Unternehmen handelt, bei denen die Finanzstärke unter 100 Prozent liegt.

Aus der Analyse der Pflichtveröffentlichung gemäß §15 MindZV ergeben sich zwei zentrale Kennzahlen, die Finanzstärke und die Gesamt-Ertragsstärke.

- Die Finanzstärke

Die Finanzstärke gibt einen Anhaltspunkt über die aktuelle Situation einer Lebensversicherungsgesellschaft und stellt die aktuellen Erträge der Kapitalanlagen ins Verhältnis mit den Rechnungszinsanforderungen (Garantiezinsen und Zuführung zur Zinszusatzreserve). Sie gibt damit auch einen Hinweis darüber, wie schwer künftig die Garantielast wiegen könnte. Die Finanzstärke ist im Marktschnitt mit 110,40 Prozent im Vergleich zum Vorjahr (114,41%) leicht gesunken.

- Die Gesamt-Ertragsstärke

Die Gesamt-Ertragsstärke stellt sämtliche aktuellen Erträge (Kapital-, Risiko- und sonstige Gewinne) ins Verhältnis mit den Rechnungszinsanforderungen (Garantiezinsen und Zuführung zur Zinszusatzreserve). Sie zeigt im Vergleich mit der Finanzstärke an, in welchem Maß eine Quersubventionierung stattfindet. Denn Garantieanforderungen werden aufgrund der niedrigen Kapitalmarkt-Zinsen durch Risiko- und Verwaltungsgewinne gesichert. Biometrie-Versicherer erwirtschaften tendenziell geringere Kapitalerträge und dafür höhere Risikogewinne. Die Gesamt-Ertragsstärke berücksichtigt sämtliche Erträge in der Rechnung und liegt branchenweit bei 135,02 Prozent (2019: 140,07 %).

Angesichts der Corona-Pandemie ist es positiv, dass sich die Ergebnisse nur wenig zum Vorjahr verändert haben. Bei den meisten Lebensversicherern reichen jedoch die Erträge gerade, um die Garantien stabil zu bedienen.

Ertragsquellen für das Jahr 2021

Diese Seiten beinhalten die Ertragsquellen von Versicherungsgesellschaften sowie deren Finanzstärke. Diese Informationen werden regelmäßig von Policen Direkt hier zusammengetragen und sind für die Jahre 2014 bis 2021 verfügbar.

Farblegende: Biometriespezialist Fondspolicenspezialist Run-off

| Gesellschaft | Finanzstärke1 | Gesamt-Ertragsstärke2 | Marktanteil |

|---|---|---|---|

| Allianz Lebensversicherungs-AG | -0,07 % 138,49 % | +2,72 % 152,63 % | 23,70 % |

| Alte Leipziger Lebensversicherung a.G. | +8,46 % 100,89 % | +7,63 % 133,52 % | 2,96 % |

| Athora Lebensversicherung AG | -1,70 % 126,93 % | +4,09 % 147,30 % | 0,15 % |

| AXA Lebensversicherungs AG | +23,85 % 119,11 % | +21,96 % 153,30 % | 2,71 % |

| Barmenia Lebensversicherung a.G. | +15,44 % 103,95 % | +13,25 % 150,57 % | 0,29 % |

| Basler Lebensversicherungs-AG | +6,28 % 129,25 % | +9,61 % 151,29 % | 0,55 % |

| Bayerische Beamten Lebensversicherung a.G. | +7,26 % 165,68 % | +8,02 % 172,49 % | 0,09 % |

| Bayern Lebensversicherung AG | +8,30 % 95,06 % | +10,63 % 115,72 % | 3,57 % |

| Concordia oeco Lebensversicherungs-AG | -10,84 % 92,81 % | -10,35 % 106,20 % | 0,17 % |

| Condor-Lebensversicherungs-AG | -35,92 % 86,56 % | -33,00 % 103,86 % | 0,35 % |

| Continentale Lebensversicherung AG | +6,43 % 103,75 % | +4,15 % 196,82 % | 1,02 % |

| Cosmos Lebensversicherungs-AG | +11,21 % 117,06 % | +0,91 % 211,74 % | 2,22 % |

| Credit Life AG | -16,75 % 62,15 % | -19,52 % 111,65 % | 0,17 % |

| Debeka Lebensversicherungsverein a.G. | +6,64 % 90,89 % | +2,40 % 109,04 % | 3,99 % |

| Delta Direkt Lebensversicherung AG München | -22,17 % 118,38 % | -28,87 % 856,11 % | 0,05 % |

| Deutsche Ärzteversicherung AG | +34,85 % 115,25 % | +25,40 % 218,90 % | 0,68 % |

| Deutsche Lebensversicherungs-Aktiengesellschaft | -8,22 % 127,88 % | -9,98 % 711,90 % | 0,24 % |

| DEVK Deutsche Eisenbahn Versicherung Lebensversicherungsverein a.G. | +12,84 % 119,76 % | +12,11 % 132,91 % | 0,34 % |

| DEVK Versicherungen AG | +23,39 % 110,99 % | +21,36 % 134,68 % | 0,48 % |

| Dialog Lebensversicherungs-AG | -8,11 % 114,69 % | -9,38 % 1.092,15 % | 0,33 % |

| Direkte Leben Versicherung AG | +7,35 % 111,54 % | +9,64 % 143,78 % | 0,04 % |

| Dortmunder Lebensversicherung AG | +1.209,25 % 32,37 % | -47,59 % 3.180,26 % | 0,02 % |

| Entis Lebensversicherungs AG | -12,76 % 121,09 % | -25,76 % 150,40 % | 0,06 % |

| Ergo Lebensversicherung AG | -8,51 % 96,72 % | -5,77 % 110,90 % | 1,78 % |

| ERGO Vorsorge Lebensversicherung AG | +16,56 % 115,87 % | +12,47 % 271,10 % | 1,04 % |

| Europa Lebensversicherung AG | +6,58 % 101,23 % | +5,45 % 351,73 % | 0,39 % |

| Frankfurter Lebensversicherung AG | -17,68 % 114,52 % | -14,11 % 133,27 % | 0,06 % |

| Frankfurter Münchener Lebensversicherung AG | +1,57 % 95,18 % | +1,28 % 115,68 % | 0,15 % |

| Generali Deutschland Lebensversicherung AG (ehem. AachenMünchener Lebensversicherung AG) | -15,54 % 92,37 % | -4,90 % 149,17 % | 5,99 % |

| Gothaer Lebensversicherung AG | +4,37 % 111,84 % | +10,40 % 139,49 % | 1,34 % |

| Hannoversche Lebensversicherung AG | +3,39 % 103,25 % | +8,66 % 219,77 % | 1,07 % |

| HanseMerkur Lebensversicherung AG | -11,74 % 134,37 % | -6,13 % 173,47 % | 1,29 % |

| HDI Lebensversicherung AG | +0,16 % 100,82 % | +7,96 % 136,50 % | 1,66 % |

| Heidelberger Lebensversicherung AG | -83,18 % 17,69 % | -19,91 % 396,09 % | 0,69 % |

| Helvetia Lebensversicherungs-AG | +5,97 % 107,63 % | +13,63 % 148,91 % | 0,33 % |

| HUK-Coburg-Lebensversicherung AG | -10,14 % 73,15 % | -8,06 % 126,03 % | 0,67 % |

| Ideal Lebensversicherung a.G. | +11,17 % 150,89 % | +6,46 % 184,12 % | 0,53 % |

| Inter Lebensversicherung AG | -3,29 % 114,56 % | -4,08 % 126,27 % | 0,09 % |

| InterRisk Lebensversicherungs-AG | +12,46 % 118,43 % | +13,09 % 514,90 % | 0,11 % |

| Itzehoer Lebensversicherung AG | -5,28 % 90,92 % | +0,71 % 113,86 % | 0,06 % |

| Landeslebenshilfe V.V.a.G. | -14,66 % 77,29 % | -11,63 % 89,01 % | 0,01 % |

| Lebensversicherung von 1871 a.G. München | -5,73 % 114,98 % | -10,49 % 154,68 % | 0,77 % |

| LVM Lebensversicherungs-AG | +9,00 % 92,17 % | +8,35 % 121,90 % | 0,86 % |

| Mecklenburgische Lebensversicherungs-AG | +9,95 % 89,38 % | +4,72 % 114,83 % | 0,13 % |

| Münchener Verein Lebensversicherung a.G. | -9,17 % 105,15 % | -9,56 % 114,06 % | 0,17 % |

| myLife Lebensversicherung AG | -2,20 % 105,69 % | -1,72 % 146,80 % | 0,33 % |

| Neue Bayerische Beamten Lebensversicherung AG | +19,21 % 256,81 % | +3,94 % 328,15 % | 0,45 % |

| Neue Leben Lebensversicherung AG | +8,39 % 129,10 % | +5,54 % 133,79 % | 0,99 % |

| Nürnberger Beamten Lebensversicherung AG | -4,58 % 58,23 % | -20,44 % 136,80 % | 0,04 % |

| Nürnberger Lebensversicherungs AG | +6,61 % 103,84 % | +11,06 % 163,23 % | 2,35 % |

| Öffentliche Lebensversicherung Braunschweig | +0,88 % 140,91 % | +4,07 % 153,43 % | 0,18 % |

| Öffentliche Lebensversicherung Oldenburg | +3,97 % 105,21 % | +4,99 % 122,00 % | 0,09 % |

| Öffentliche Lebensversicherung Sachsen-Anhalt | +19,63 % 121,29 % | +22,92 % 150,47 % | 0,19 % |

| PB Lebensversicherung AG | +10,82 % 108,97 % | +8,76 % 111,56 % | 0,79 % |

| Provinzial Nordwest | -0,56 % 91,58 % | -2,13 % 110,31 % | 1,53 % |

| Provinzial Rheinland Lebensversicherung AG | +5,02 % 110,98 % | +5,85 % 126,97 % | 1,29 % |

| Proxalto Lebensversicherung AG | +9,70 % 135,00 % | +7,13 % 153,48 % | 2,36 % |

| R+V Lebensversicherung a.G. | +1,60 % 94,45 % | +3,21 % 111,85 % | 0,10 % |

| R+V Lebensversicherung AG | +9,72 % 100,01 % | +7,46 % 117,35 % | 8,19 % |

| SIGNAL IDUNA Lebensversicherung a.G | +16,68 % 122,06 % | +20,26 % 143,94 % | 1,24 % |

| Skandia Lebensversicherung AG | 0 % -448,47 % | 0 % -3.065,73 % | 0,26 % |

| Sparkassen-Versicherung Sachsen Lebensversicherungs AG | +19,54 % 133,19 % | +18,82 % 172,09 % | 0,81 % |

| Stuttgarter Lebensversicherung a.G. | +8,80 % 116,14 % | +6,61 % 133,16 % | 0,66 % |

| Süddeutsche Lebensversicherung a.G. | -11,39 % 90,97 % | -0,61 % 116,16 % | 0,03 % |

| SV SparkassenVersicherung Lebensversicherung AG | +4,55 % 108,11 % | +2,25 % 127,40 % | 1,96 % |

| Swiss Life AG, Niederlassung für Deutschland | -0,70 % 121,77 % | +2,24 % 144,77 % | 1,31 % |

| Targo Lebensversicherung AG | +33,90 % 129,17 % | +15,36 % 149,73 % | 1,11 % |

| uniVersa Lebensversicherung a.G. | +14,76 % 110,61 % | +18,34 % 153,42 % | 0,14 % |

| Vereinigte Postversicherung Lebensversicherung AG | -4,00 % 100,91 % | -0,82 % 120,75 % | 0,42 % |

| Vereinigte Postversicherung Lebensversicherung VVaG | -55,01 % 1,53 % | +67,16 % 381,93 % | |

| Versicherer im Raum der Kirchen (VRK) Lebensversicherung AG | -10,36 % 68,07 % | -10,59 % 98,26 % | 0,17 % |

| VGH Provinzial Lebensversicherung Hannover | +2,48 % 107,06 % | +3,80 % 132,38 % | 0,56 % |

| VICTORIA Lebensversicherung AG | +9,96 % 116,60 % | +19,63 % 128,42 % | 0,54 % |

| Volkswohl Bund Lebensversicherung a.G. | +9,43 % 106,30 % | +9,89 % 138,17 % | 1,63 % |

| WGV-Schwäbische Lebensversicherung AG | +51,85 % 124,28 % | +32,89 % 185,99 % | 0,04 % |

| Württembergische Lebensversicherung AG | +4,17 % 124,21 % | +6,25 % 141,95 % | 2,22 % |

| WWK Lebensversicherung a.G. | +2,85 % 137,06 % | -2,81 % 154,27 % | 1,27 % |

| Zurich Deutscher Herold Lebensversicherung AG | +11,79 % 111,98 % | +7,03 % 127,99 % | 3,29 % |

| Markt | +3,71 % 114,50 % | +4,91 % 141,68 % |

1Die Finanzstärke wird ermittelt aus dem Quotient der Kapitalerträge und dem jeweiligen Rechnungszins inklusive Zinszusatzreserve (ZZR).

2Die Gesamt-Ertragsstärke ist der Quotient aus der Summe der Erträge und dem jeweiligen Rechnungszins inklusive ZZR.

Die Daten stammen aus der Pflichtveröffentlichung zur Mindestzuführungsverordnung nach §15 MindZV des jeweiligen Versicherers. Die farbig hinterlegte Abweichung ist die Abweichung jeweils zum Vorjahr (sofern diese Werte bekannt sind).

Stand: 24.04.2024 - Quelle dieser Zusammenfassung: Policen Direkt Versicherungsvermittlung GmbH

Alle Angaben ohne Gewähr. Zum Vergleich mit den Vorjahren.

Zwei Kennzahlen aus der Analyse der MindZV können ein umfassendes und qualifiziertes Rating nicht ersetzen. Für Gesellschaften, die keine Ratings bestellen, liefert sie aber aufschlussreiche Einblicke. Die Zahl dieser Lebensversicherer wächst zurzeit, da nur Gesellschaften mit einem Interesse an Neugeschäft noch Ratings in Auftrag geben.

Fazit: Zahlreiche Indizien sprechen dafür, dass stabilisierende Maßnahmen in der Branche weiterhin auf der Tagesordnung stehen. Hier beobachten Experten hauptsächlich Konsolidierung auf Produktebene, daneben auch einzelne Unternehmenszusammenschlüsse. Traditionelle Garantien spielen dabei kaum eine Rolle mehr. Die klassische Brutto-Beitragsgarantie fällt auf breiter Front. Wenn Lebensversicherer das Risiko damit auf ihre Kunden übertragen, wirkt das positiv auf die Krisenfestigkeit der Unternehmen, angesichts dauerhaft niedriger Zinsen womöglich auch aus Kundensicht mit Blick auf eine künftig weiter auskömmliche und finanzierbare Altersvorsorge.

Lebensversicherer müssen für neue Produkte aufgrund der Solvenzvorschriften darlegen, dass Sie langfristig in der Lage sind, die garantierten Leistungen zu erfüllen. Zeitgemäße, kapitalschonende Garantiemodelle sind gerade angesichts der niedrigen Zinsen mitunter unumgänglich, in jedem Fall aber erklärungsbedürftig. Für die Kunden bleiben sichere Werte und transparente Informationen zur Vertragsentwicklung entscheidend bei der privaten Altersvorsorge.

Wo finde ich einen Überblick über die Ertragslage der Lebensversicherer?

Policen Direkt hat als größter institutioneller Versicherungsnehmer Deutschlands die Übersichtstabellen zu den Ertragsquellen der Lebensversicherer erstellt. Nach dem Klick auf den Unternehmensnamen in der Übersicht finden Sie die Pflichtangaben der vergangenen sechs Jahre. Damit können Sie – anders als auf der Website des Versicherers – die Entwicklung der einzelnen Positionen direkt nachvollziehen und mögliche Trends erkennen.

Grafik: Nach Klick auf Ihren Lebensversicherer erhalten Sie den Überblick über die Ertragsquellen.

Was macht einen finanzstarken Lebensversicherer aus?

Klicken Sie in der Tabelle oben auf den Unternehmensnamen und vergleichen Sie. Checken Sie die Angaben Ihres Versicherers auf folgende Angaben:

Werden in sämtlichen Bereichen Erträge erwirtschaftet (Der Eintrag „–“ bedeutet, dass der jeweilige Bereich mit einem negativen Ergebnis abgeschlossen hat)

Reichen die Kapitalerträge aus, die Beteiligungen für den Posten “Rechnungszins“ (Garantieverpflichtungen und ZZR) zu bezahlen (Finanzstärke über 100 Prozent)?

Ist dies nicht der Fall? Dann sollten Sie einen Blick auf die Gesamt-Ertragsstärke werfen. Die Summe der Erträge sollte über der Summe der Beteiligungen liegen.

Ist die Zuführung zur Rückstellung für Beitragsrückerstattung (Rfb) höher als im Vorjahr. Je höher die freie Rfb, desto größer der Puffer, um die Überschussbeteiligung möglichst konstant zu halten. Wie groß dieser Puffer ist, können Sie hier nicht erkennen. Diese Info findet sich in den Geschäftsberichten.

Je besser eine Versicherung den Rechnungszins mit ihren Kapitalerträgen bewältigen kann (Finanzstärke über 100), desto besser kann sie auch ihre Kunden behandeln. Umgekehrt gilt, dass je schwerer eine Versicherung sich tut, den Rechnungszins zu bedienen, umso mehr muss sie ihre Überschüsse kürzen oder sich damit beschäftigen ihr Neugeschäft einzustellen und womöglich einen Run-Off einzuleiten.

Liegt die Finanzstärke über 100 Prozent, lässt das nicht zwangsläufig auf eine besondere Ertragsstärke des Unternehmens schließen. Überdurchschnittlich hohe Erträge können auch aus der Auflösung von Reserven kommen, die dann in der Zukunft fehlen. Liegt allerdings die Finanzstärke über mehrere Jahre unter 100 Prozent, lohnt sich ein detaillierter Blick in die Solvenzberichte.

In welcher Höhe müssen Lebensversicherer Ihre Kunden mindestens beteiligen?

Lebensversicherer müssen ihre Kunden an den Gewinnen beteiligen, für jede Ertragsquelle gibt es vorgeschriebene Ausschüttungsquoten. In der Mindestzuführungsverordnung (MindZV) gibt es dazu einen Paragrafen, der den Versicherern vorschreibt, welche Informationen er seinen Kunden hier geben muss. Die Form hat der Gesetzgeber vorgegeben. Folgende Angaben müssen für jedes Jahr spätestens Ende September des Folgejahres vorliegen.

- Gewinne aus der Kapitalanlage:

Mindestens 90 Prozent der Kapitalerträge – abzüglich der Aufwendungen für den Rechnungszins – kommen über die Rückstellung für Beitragsrückerstattung (RfB) den Versicherten zugute. Diese Erträge können Versicherer dadurch erhöhen, indem Sie Bewertungsreserven realisieren.

- Risikoergebnis:

Mindestens 90 Prozent des Risikoergebnisses gehen verpflichtend in die RfB. Unter diesem Posten finden sich die an den Kunden abzuführenden Gewinne aus Leistungsfällen (Tod, BU, Invalidität), die günstiger als prognostiziert ausgefallen sind. Diese Quelle ist abhängig von der Zusammensetzung des Bestandes, nicht aber von der Situation an den Kapitalmärkten.

- Übriges Ergebnis:

Der Gesetzgeber schreibt vor, dass mindestens 50 Prozent des übrigen Ergebnisses in die RfB gehen. Versicherer mit effizienter Verwaltung sind hier im Vorteil und können hier mit entsprechend höheren Gewinnen punkten. Verluste müssen hier nicht angegeben werden und können mit einer "0" gekennzeichnet werden.

- Rechnungszins:

Die Verpflichtungen aus den Garantiezinsen im Policenbestand, inklusive Zuführung zur gesetzlich vorgeschriebenen Zinszusatzreserve (ZZR). Diese Kennzahl kann deshalb auch ohne Neugeschäft steigen, wenn weitere Reservierungen in die Zinszusatzreserve notwendig sind.

- Direktgutschrift:

Direkte Beteiligung an den aktuellen Überschüssen, die nicht in die Rückstellungen gehen.

- Zuführung zur RfB:

Rückstellungen für Beitragsrückerstattungen werden als Sicherheitspuffer für die Überschussbeteiligung der kommenden Jahre gebildet. Die Zuführung und die Ausschüttung ist gesetzlich streng geregelt, so müssen die in die RfB einbezahlten Erträge spätestens nach 5 Jahren an die Versicherten ausgeschüttet werden.

Wie müssen Versicherer über die Ertragsquellen informieren?

§15 MindZV schreibt den Versicherern nicht nur vor, welche Informationen in welcher Form und in welcher Reihenfolge veröffentlicht werden sollen.

Vorgeschrieben ist seit 2015 ferner, dass diese Angaben für jedermann im Internet frei zugänglich sein sollen an einem Ort, der den Kunden über die Standmitteilung zugänglich gemacht werden soll. Bis dahin war die einzige Pflichtangabe auf der jährlichen Standmitteilung die der erreichten Überschüsse. Denn die Mitteilung des Rückkaufswertes, des Todesfallschutzes und der Ablaufleistung war – entgegen landläufiger Erwartung – bis vor kurzem keineswegs obligatorisch. Seit Juli 2018 gelten hier strengere Regeln strengere Regeln für die Standmitteilungen, deren Einhaltung Policen Direkt ebenfalls überprüft. Weitere Pflichtangaben sind dann Todesfall-Leistung, garantierte Ablaufleistung, garantierte Ablaufleistung bei Beitragsfreistellung und der aktuelle Auszahlungsbetrag bei Kündigung. Dazu kommen seit 2017 die Solvenzberichte, in denen die Unternehmen im Frühjahr über ihren Finanzstatus Auskunft geben müssen. Die Informationspflicht erstreckt sich auch auf Versicherer, die ihr Neugeschäft eingestellt haben und auf sogenannte Run-off Plattformen, die Lebensversicherungsbestände übernehmen und fortführen.

Wie können die Lebensversicherer auf ihre Ertragsquellen einwirken?

Mit dem Lebensversicherungsreformgesetz (LVRG) hat der Gesetzgeber den Versicherern auch die Möglichkeit gegeben, ein negatives Kapitalergebnis mit einer positiven anderen Ergebnisquelle wie zum Beispiel den Verwaltungskosten zu subventionieren.

Henning Kühl: "Lebensversicherer mit hohen Garantiezinsverpflichtungen, bei denen die Kapitalerträge alleine nicht ausreichen, um die Zusagen aus dem Rechnungszins zu erfüllen, sind auf diese Möglichkeit angewiesen."

Biometrie-Versicherer - das sind Unternehmen, die hauptsächlich Biometrie-Produkte wie Berufsunfähigkeitsversicherungen oder Risiko-Lebensversicherungen verkaufen - erwirtschaften tendenziell geringere Kapitalerträge und dafür höhere Risikogewinne. Diese Gesellschaften weisen in der Regel geringere Garantieverpflichtungen auf und sind in der Übersicht entsprechend gekennzeichnet.

Dies betrifft demnach vor allem das Risikoergebnis. Das kann aber auch zur Reduzierung oder Stabilisierung der Verwaltungskostengewinne führen. Wenn Kosten und Risikogewinne herangezogen werden müssen, ist das für Kunden nachteilig. Es bedeutet, dass diese Erträge nicht mehr wie bisher zu zusätzlichen Ausschüttungen führen beziehungsweise bei Risikoversicherungen nicht mehr zur Reduzierung der Beiträge zur Verfügung stehen.

Es spricht aktuell nichts dagegen, dass sowohl die Versicherer mit Verträgen im internen Run-off als auch die Run-off-Plattformen ihren vertraglichen Verpflichtungen nachkommen und die Garantien erfüllen.

Policen Direkt beobachtet, dass viele Kunden aufgrund der aktuellen Nachrichtenlage eine Kündigung ihrer Police in Betracht ziehen. Eine akute Verschlechterung der Finanzstärke stellt indes keinen hinreichenden Grund für die vorzeitige Beendigung des Vertrages dar. „Wenn Lebensumstände es dennoch erfordern, dann ist in jedem Fall der Verkauf der Police auf dem Zweitmarkt, bei Anbietern wie Policen Direkt , weiterhin die bessere Alternative“, erklärt Henning Kühl. Hintergrund: Für mehr als zwei Drittel der Deutschen ist Finanzstärke und Bonität des Lebensversicherers wichtig. Fast 30 Prozent besitzen eine Lebensversicherung und die Mehrheit wünschen sich nachweislich Garantien für die Altersvorsorge.

Wieso sind die Transparenzdaten der Lebensversicherer wichtig für Policen Direkt?

Wir verwalten rund 12.000 Lebensversicherungsverträge im Wert von knapp 1 Mrd. Euro und sind damit größter institutioneller Versicherungsnehmer in Deutschland. Für den nachhaltig erfolgreichen Ankauf von Lebensversicherungen sind für uns die Transparenzdaten deutscher Lebensversicherer extrem wichtig. Wir müssen nämlich neben individuellen Vertragsdaten auch die langfristige Sicherheit der Versicherer im Auge haben. Um für mehr Transparenz in der Versicherungsbranche zu sorgen, teilen wir unsere Analysen zu den Standmitteilungen, zur laufenden Verzinsung, zur Mindestbeteiligung an den Ertragsquellen und zu den Solvenzquoten mit der Öffentlichkeit. Wir betreiben damit ein Stück weit Verbraucherschutz aus Geschäftsinteresse.

Versicherungen digital verwalten!

Lernen Sie jetzt unseren kostenfreien Versicherungsmanager kennen und überzeugen Sie sich völlig unverbindlich von den vielen Vorteilen der digitalen Versicherungsverwaltung!

- Mehr Zeit sparen

Alle Details Ihrer Verträge wie Prämienhöhe, Leistungen und Ablaufdatum zu jeder Zeit und von überall einsehbar.

- Mehr Geld sparen

Vergleichen Sie Tarife von über 160 Anbietern und schließen diese direkt online ab. Auf Wunsch optimieren wir Ihre Tarife regelmäßig.

- Mehr Transparenz erhalten Erfahren Sie mit unserer Bedarfsanalyse nach

-Norm , welche Versicherungen Sie in Ihrer derzeitigen Situation wirklich benötigen.

- Mehr Sicherheit & Komfort erhalten

Mit wenigen Klicks melden Sie Ihren Schaden direkt online und laden bequem Dokumente und Photos dazu hoch.

Wie gut hat Ihnen der Beitrag gefallen?

Bitte bewerten Sie mit 5 Sternen.

Es tut uns leid, dass dieser Beitrag für Sie nicht hilfreich war.

Gerne würden wir von Ihnen erfahren, was verbessert werden kann.

Wie können wir den Artikel verbessern?

-Norm

-Norm

Ein sehr kompakter, klarer, aussagekräftiger Artikel mit hohem praktischem Nutzen

Ein sehr kompakter, klarer, aussagekräftiger Artikel mit hohem praktischem Nutzen

Solange ein Versicherer in ausreichendem Umfang über Bewertungsreserven verfügt, muss auch ein Erzielen von unter 100% von Rechnungszins + ZZR aus den HGB-Kapitalanlage-Erträgen nicht schlimm sein – vermutlich ist es dann (mit 1 Ausnahme) auch schlicht nicht nötig gewesen und man schont Reserven für schlechtere Jahre…

Die Erträge aus Kapitalanlagen sind je bekanntermaßen durch Abgangsgewinne maßgeblich beeinflusst und relativ beliebig steuerbar.