Bewertung Lebensversicherung: Worauf kommt es an?

Viele Verbraucher sind verunsichert. Ist ihre Lebensversicherung noch etwas wert? Was sollen sie machen? Weiterzahlen? Beitragsfreistellung? Widerruf? Kündigung? Policendarlehen? Oder Verkauf auf dem Zweitmarkt? Welche Vorteile und welche Nachteile sind damit verbunden? Gibt es einen richtigen Zeitpunkt dafür?

Lassen Sie Ihre Lebensversicherung bewerten! Dieser Service wird auf dem Zweitmarkt für Lebensversicherungen kostenlos und unverbindlich angeboten. Marktführer in der Policenbewertung ist Policen Direkt mit über 100.000 bewerteten Lebensversicherungen seit 2005.

Warum Lebensversicherung bewerten lassen?

Das Institut für Transparenz in der Altersvorsorge (ITA) kritisiert in einer gemeinsam mit dem Deutschen Institut für Altersvorsorge (DIA) veröffentlichten Studie zu den Folgen des Lebensversicherungsreformgesetzes (LVRG) aus dem Jahr 2014, dass dieses bei den Versicherern höchst unterschiedlich umgesetzt wird. Damit hat die Reform ein wichtiges Ziel der Vereinheitlichung und Verbesserung der Transparenz klar verfehlt. Die Unterschiede zwischen den Versicherern bei der Umsetzung der Reformvorhaben seien erheblich, heben die Macher der Studie hervor. Nur ein Teil der Versicherungsgesellschaften habe die Reform genutzt, um die Kosten insgesamt zu senken. Bei einigen Tarifen seien die Kosten sogar erhöht worden. Fast alle Versicherer haben zwar die einmaligen Abschlusskosten wie gefordert gesenkt, die laufenden Kosten im Gegenzug jedoch angehoben, was lediglich auf eine Umverteilung der Kosten hinausläuft, die nun noch weniger transparent sind als zuvor.

Die Dokumente, die wir in dieser Untersuchung gelesen haben, kann man zum Teil keinem Kunden zumuten.

Keine der Versicherungsgesellschaften habe nachvollziehbare Angaben zur Veränderung der Provisionen veröffentlicht. Auch der geforderte Ausweis der Effektivkosten, den der Gesetzgeber vorgeschrieben hat, um Kosten bereits in der Renditeprognose zu berücksichtigen, habe nicht die gewünschte Transparenz gebracht, sondern – im Gegenteil – sogar gegenteilige Effekte erzielt. Grund hierfür seien unterschiedlich verwendete Berechnungsmethoden. Die Herausgeber der Studie verglichen dazu die Effektivkostenausweise der Versicherer mit den Berechnungsstandards des Ratinginstitutes Morgen & Morgen und stellten dabei erhebliche Unterschiede fest. Ein Gesamtkostenvergleich, wie vom Gesetzgeber beabsichtigt, ist also nach wie vor nicht möglich. Zwar hat dazu der Gesamtverband der Deutschen Versicherungswirtschaft Berechnungsempfehlungen vorgeschlagen, diese werden jedoch von vielen Versicherern nicht verwendet. Die Macher der Studie bemängeln bei fast allen Versicherern Unverständlichkeit, Überkomplexität, mangelnde Transparenz und fehlenden Willen zur Vereinheitlichung.

Sehr geehrte Besucherinnen und Besucher, leider bieten wir den Ankauf von Lebensversicherungen aktuell nicht mehr an.

Kennen Sie schon unseren digitale Versicherungsmanager?

All Ihre Versicherungsdetails auf einen Blick

Neue Verträge hochladen mit nur einem Klick

Tarife optimieren mit unserem Expertencheck

Kostenfreie Bedarfsanalyse nach  -Norm

-Norm

Einfach Schaden melden

Beratung durch unsere Versicherungsexperten

Natürlich kostenlos

Inhaltsverzeichnis

Kurz : Warum die Lebensversicherung bewerten?

Aktuelle Studie zu den Ergebnissen der Lebensversicherungsreform aus dem Jahr 2014 von DIA und ITA aus 2015

Ergebnis: Reformvorhaben wurden von Versicherern unterschiedlich umgesetzt

Ziel der Transparenz der Bewertung von Lebensversicherungen wurde verfehlt

Abschlusskosten wurden nicht gesenkt, sondern lediglich umverteilt

Effektivkosten werden jetzt ausgewiesen – aber nach unterschiedlichen Maßstäben berechnet und dadurch schwer vergleichbar

Fazit: Was eine Lebensversicherung wirklich wert ist, ist für den Laien immer weniger nachzuvollziehen. Der tatsächliche und der prognostizierte Wert einer Police ist ein Resultat einer komplexen Berechnung unterschiedlicher Daten, die je nach Versicherungsgesellschaft in unterschiedlicher Art und Weise als Information in den Standmitteilungen der Versicherer verborgen sind. Darum sollten sich Versicherungsnehmer von Lebensversicherungen bei der Bewertung ihrer Lebensversicherung professionell beraten lassen.

10 Gründe für eine Bewertung Ihrer Lebensversicherung

Intransparente und schwer verständliche Wertmitteilungen werden von Aktuaren erläutert und analysiert.

Sie erhalten eine Prognose über die zu erwartende Wertentwicklung.

Der innere Wert einer Lebensversicherung liegt oft über dem Rückkaufswert. Mit einer Bewertung finden Sie ihn heraus.

Eine Bewertung bietet auch Handlungsoptionen: Macht die Kündigung Sinn? Macht eher ein Verkauf Sinn? Oder ist vielleicht eine Beleihung die bessere Alternative?

Aufzeigen von Optimierungs- und Sparpotential bestehender Verträge.

Sichern von Steuervorteilen und Schutz vor steuerlichen Verlusten.

Möglicherweise Erhalt eines Todesfallschutzes.

Möglicher Schutz vor hohen Kosten und Verlusten einer Beitragsfreistellung oder Kündigung.

Die Aktuare auf dem Zweitmarkt verlangen keine Gebühren für ihre Dienstleistungen. Der Bewertungsservice ist kostenfrei.

Die Bewertung auf dem Zweitmarkt ist unverbindlich. Es werden lediglich Empfehlungen ausgesprochen.

So einfach: In 3 Schritten zu Ihrer Policenbewertung

1.

2.

Policen Direkt bietet Ihnen kostenlos und unverbindlich an:

Bewertung durch ausgebildeten Aktuar (Mitglied im DAV)

Aufschlüsselung für Sie relevanter Informationen

Zukunftsprognose anhand vorliegender Daten

Gegebenenfalls Erhalt Ihres Todesfallschutzes

Liquiditätsberatung: Was können Sie mit Ihrer Police machen, wenn Sie kurzfristigen Geldbedarf haben?

Ggfs. Ermittlung eines höheren Wertes, als im Rückkaufswert ausgewiesen ist

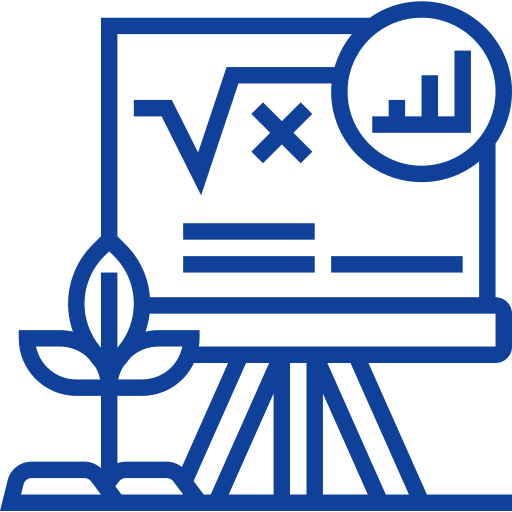

Die Wertmitteilung

Die wichtigste, wenn auch nicht einzige Bewertungsgrundlage ist die Wertmitteilung (je nach Versicherungsgesellschaft auch Standmitteilung, Jährliche Information oder ähnlich genannt).

Diese wird dem Versicherten jedes Jahr zugesendet und enthält alle relevanten Daten. Am wichtigsten ist der Rückkaufswert.

Dies ist der Betrag, den der Versicherte ausgezahlt bekäme, wenn er seinen Vertrag sofort kündigen würde (im Versicherungsjargon auch „Rückkauf“ genannt, daher die Bezeichnung „Rückkaufswert“).

Der Rückkaufswert steigt im Regelfall jährlich an. Zudem enthält die Wertmitteilung Informationen über den weiteren Verlauf des Rückkaufswertes.

Die Angaben in der Wertmitteilung sind in der Regel so komplex, dass sie nur von erfahrenen Versicherungsfachleuten gelesen werden können.

Deswegen setzt sich der Bundesverband Vermögensanlagen im Zweitmarkt für Lebensversicherungen (BVZL) e.V. für eine einheitliche Wertmitteilung aller Versicherer ein.

Die wichtigsten Angaben, die eine Wertmitteilung gemäß BVZL enthalten sollte:

Vertragsguthaben

Aufschlüsselung der Prämien nach Risiko-, Spar- und Kostenanteilen

Vertraglich garantierter Höchstrechnungszins

Leistung bei Kündigung, d.h. Höhe des aktuellen Rückkaufswertes

Angabe der bisher entrichteten Beiträge

Leistung im Todesfall

Prognose der Ablaufleistung

Höhe der laufenden Überschussanteile

Deklaration der Schlussüberschussanteile

Beteiligung an den Bewertungsreserven, inkl. Angabe der Sockelbeteiligung

Dynamik, falls vorhanden

Vertraglich vereinbarte Teilauszahlungen, wenn vorhanden

Deklaration der Gesamtverzinsung für das laufende Jahr

Was fließt alles in die Bewertung Ihrer Lebensversicherung mit ein?

Die Bewertung ist ein komplexes Verfahren, das anhand neuesten aktuarwissenschaftlichen Methoden durchgeführt wird. Folgende Informationen fließen in die Bewertung einer Police mit ein:

Biometrische Daten der versicherten Person, wie z.B. Alter und Geschlecht

Ratinginformationen der Versicherungsgesellschaft (Wie z.B. Kapitalisierung, Marktanteil, Kostenquote, Stornoquote etc.)

Beitragshöhe und Zahlweise

Abschlusszeitpunkt

Dynamik

Zusatzversicherungen

Laufzeit

10 wichtige Fragen, die bei einer Bewertung berücksichtigt werden:

Garantieverzinsung: Wie hoch ist der dem Vertrag zugrundeliegende Höchstrechnungszins?

Bisher erhaltene jährliche Überschusszahlungen im Marktvergleich. Wirtschaftet Ihr Versicherer über- oder unterdurchschnittlich?

Liegt die Kostenquote Ihres Versicherers über oder unter dem Marktdurchschnitt?

Abschlusstermin: Wurde Ihr Vertrag in einem Zeitraum geschlossen, für den noch Steuervergünstigungen gelten?

Todesfallschutz: Belastet Ihr Todesfallschutz die Rendite?

Fristen: Lassen sich durch Änderung der Zahlungsfristen Einsparungen erzielen?

Zusatzversicherungen: Haben Sie gemeinsam mit Ihrer Lebensversicherung andere Zusatzversicherungen abgeschlossen? Benötigen Sie diesen Schutz noch?

Dynamik: Sieht Ihr Vertrag jährliche Beitragserhöhungen vor und lässt sich diese Klausel anpassen?

Rentenversicherung: Besteht ein Kapitalwahlrecht?

Auszahlung: Sieht der Vertrag eine Auszahlung am Ende der Laufzeit vor oder werden Teilauszahlungen geleistet?

Die Rendite ist zu niedrig. Was soll ich tun?

Die Verzinsung Ihrer Lebensversicherung erhöht sich mit jedem Jahr der Laufzeit. Nur, wer bis zum Schluss durchhält, kann sich über eine akzeptable Verzinsung freuen. Besonders wer sich früh von seiner Lebensversicherung trennt, wird nur eine geringe Rendite erhalten, welche im Extremfall sogar negativ sein kann. Da Lebensversicherungen hauptsächlich in Staatsanleihen investieren, hängt die Rendite von den Marktzinsen ab. Sind die Marktzinsen niedrig, verzinst sich auch die Lebensversicherung schlechter, steigen die Marktzinsen, steigt auch die Rendite der Lebensversicherung. Aufgrund der Neigung der Versicherer, Kosten und Gewinne über die Versichertengemeinschaft und über die Zeit zu glätten, kommen alle Finanzmarktentwicklungen zeitverzögert bei den Lebensversicherern an. Aber sind die Marktzinsen wirklich das einzige Kriterium für die Lebensversicherung? Ganz so einfach ist es nicht:

Diese Faktoren beeinflussen die Rendite der Lebensversicherung

| Faktoren | Positiver Einfluss | Negativer Einfluss |

|---|---|---|

| Laufzeit | 30 Jahre oder länger | 12 Jahre oder kürzer |

| Abschlusszeitpunkt | Vor 2004 | Nach 2005 |

| Todesfallschutz | Niedrig | Hoch |

| Zusatzversicherungen | Keine | Berufsunfähigkeitszusatzversicherung (BUZ), Unfallzusatzversicherung (UZV) |

| Gesundheit | Nichtraucher | Raucher |

| Zahlungsart | Jährlich | Monatlich |

| Verwertung | Verkauf | Kündigung oder Beitragsfreistellung. |

Welche Alternativen gibt es zur Lebensversicherung?

Es gibt zahlreiche Alternativen, über deren Einzelheiten Sie Ihre Bank, Sparkasse oder Anlageberater konsultieren sollten, hier nur eine kleine Auswahl:

Anleihen

Aktien

Offene Investmentfonds

Edelmetalle, z.B. Gold

Immobilien

Beteiligungen geschlossener Fonds

Es gibt zahlreiche Möglichkeiten, das Geld anzulegen, um damit gegebenenfalls eine höhere Rendite zu erzielen. Man sollte sich dabei aber auch der Tatsache bewusst sein, dass man damit höhere Risiken eingeht. Im Extremfall ist auch der Totalverlust der investierten Summen möglich, was mit der Lebensversicherung nicht passieren kann. Der Grund, warum die Verzinsung der Lebensversicherung im Vergleich zu anderen Anlageformen niedriger ist, liegt darin, dass ein Teil der eingezahlten Beiträge für andere Kosten aufgewendet wird, z.B. für:

Kosten von Zusatzversicherungen, wie z.B. Berufsunfähigkeitszusatzversicherung (BUZ) oder Unfallzusatzversicherung (UZV)

Abschluss- und Verwaltungskosten, von denen ein Großteil bereits zu Beginn des Versicherungszeitraums anfallen

Risikokosten des Versicherungsschutzes

Sicherungskosten, z.B. zum Aufbau einer Zinszusatzreserve

Viele dieser Anlageformen bieten höhere Renditeaussichten, allerdings auch höhere Risiken. Andere Alternativen, wie z.B. Sparkonten, Bausparverträge, Fest- oder Tagesgeld gelten als ebenso sicher wie die Lebensversicherung; die Verzinsung ist in der Regel aber noch geringer.

Die Bewertung der Lebensversicherung

kann…

…einen Überblick über den bisherigen Wertverlauf geben und eine Einschätzung über den weiteren Prognoseverlauf eröffnen. Sie informiert über den reellen Wert der Police im Marktumfeld und teilt mit, ob sich bei Verkauf finanzielle Vorteile bieten. Sie informiert über alle möglichen Optionen, die sich für die Verwertung einer Lebensversicherung bieten.

Die Bewertung der Lebensversicherung

kann nicht…

…eine Einschätzung geben, ob sich andere Investments eher lohnen würden oder nicht. Alternative Investmentempfehlungen unterliegen subjektiven Risikoeinschätzungen und können nicht seriös im Rahmen einer Policenbewertung getätigt werden. Auch muss die Entscheidung über eine mögliche Verwertung der Police vom Versicherten selbst getroffen werden.

Was hat das Reformgesetz gebracht?

Einer ITA-Studie zufolge hat die Lebensversicherungsreform vor allem zweierlei für den Verbraucher gebracht:

Die Lebensversicherung ist rentabler geworden

Die Lebensversicherung ist komplizierter und intransparenter geworden

Das am 6. August 2014 verabschiedete Lebensversicherungsreformgesetz (LVRG) hat dazu geführt, dass die Lebensversicherung stabiler geworden ist. Außerdem hat der Gesetzgeber darauf gedrängt, dass die Abschlusskosten gesenkt werden, was letztendlich zu einer deutlichen Erhöhung der Rückkaufswerte führen kann.

Wichtig war dem Gesetzgeber vor allem auch die Senkung des Höchstzillmersatzes, also der Verteilung der Abschlusskosten. Dieser darf nach der neuen Regelung nur noch 25 Promille der Beitragssumme betragen. Vorher waren es 40 Promille.

Um eine Verbesserung der Transparenz zu erreichen, müssen Lebensversicherer zudem die Effektivkosten ausweisen. Zur Stabilisierung der Lebensversicherung wurde zudem der Höchstrechnungszins von 1,75 auf 1,25% reduziert. Eine weitere Folge der Gesetzesänderungen ist die Neuregelung bei der Beteiligung an den Bewertungsreserven. Diese werden an ausscheidende Versicherungsnehmer nur dann ausgeschüttet, wenn sie einen Sicherungsbedarf übersteigen.

Der Effekt für die Versicherten ist zwiespältig: Während der Rückkaufswert ausscheidender Versicherungsnehmer um den Anteil der Bewertungsreserven reduziert wird, bleiben die zugrundeliegenden Kapitalanlagen der verbleibenden Versichertengemeinschaft erhalten, was sich wiederum positiv auf die künftigen Überschüsse auswirken kann.

Das hat sich nach dem LVRG geändert:

Neuregelung der Beteiligungen an den Bewertungsreserven

Reduzierung des Höchstrechnungszinses von 1,75 auf 1,25%

Absenkung des Höchstzillmersatzes von 40 auf 25%

Ausweis der Effektivkosten

Ausschüttungssperre für Lebensversicherer

Übersicht: Wo kann man sich noch Rat holen?

Ratingunternehmen, aber auch Verbraucherschützer, Verbände und unabhängige Medien veröffentlichen regelmäßig Studien über die Lebensversicherung. Fachstudien von auf Versicherungen spezialisierten Ratingagenturen, wie zum Beispiel Map-Report, Assekurata oder Morgen & Morgen bieten in der Regel fundierte Informationen über die Lebensversicherungen, sind aber von Endverbrauchern ohne Fachkenntnisse in Versicherungsmathematik oft nur schwer zu verstehen. Einige Studien, die zum Thema Lebensversicherung veröffentlicht werden, werden zudem selbst bald zum Thema der Kritik, wie zum Beispiel jene Ökotest-Studie von 2014, der Aktuarwissenschaftler Prof. Hermann Weinmann schwere methodische Mängel vorwarf. Viele Studien sind zudem ein Werk ihrer Auftraggeber, wie zum Beispiel die Studie über Lebensversicherungen der Mainfirst Bank, einem Händler von Aktien und Fondsbeteiligungen. Weil Verbraucher statt in Lebensversicherungen lieber in Aktien und Fondsbeteiligungen investieren sollen, fiel das Urteil über die Lebensversicherung entsprechend schlecht aus.

Wem würde man wohl mehr Vertrauen in Finanzfragen schenken, als Freunden und Verwandten? Diese fühlen sich nicht zuletzt geschmeichelt, wenn man sie als Sachkundige in Sachen Finanzen anspricht und um Rat fragt. Aber haften sie auch für ihre Ratschläge? Sollte dieser Freund oder Bekannte zufälligerweise Versicherungsmakler sein, dann eventuell, im Regelfall verfügen auch Freunde mit einer guten Allgemeinbildung in Finanzfragen nicht über den nach §34d GewO für Versicherungsvermittler notwendigen Sachkundenachweis und haften demzufolge auch nicht für gegebene Ratschläge. Natürlich ist es gut, sich zunächst einmal im Bekanntenkreis umzuhören. Vor einer konkreten Finanzentscheidung sollte man jedoch trotzdem einen Fachmann kontaktieren.

Bankberater, die Anlage- und Versicherungsberatung durchführen, verfügen üblicherweise über den Sachkundenachweis gemäß §34d GewO, weshalb sie auch für ihre Empfehlungen haftbar gemacht werden können. Dennoch ist das Vertrauen in Bankberater insgesamt gesunken. Dies ist zum einen der Finanzkrise zuzuschreiben, zum anderen aber auch immer wieder auftretenden schwarzen Schafen unter den Bankberatern, die zum Teil sogar für renommierte Institute Anlageberatung durchführen und dabei Verbrauchern großen Schaden zufügen. Unter anderem wurden sichere Lebensversicherungen gekündigt und das Geld aus dem Rückkaufswert in Anlagen mit höheren Zinsversprechen, aber auch höheren Risiken investiert. Diese Art von Umdeckung ist nach §826 BGB sittenwidrig und kann zu Schadensersatzansprüchen führen. Verbraucher sollten immer darauf achten, dass der Bankberater ein Beratungsprotokoll anfertigt. Zudem gilt der Grundsatz: Je höher die Zinsversprechen, desto höher auch die damit verbundenen Risiken.

Auch bei Versicherungsvermittlern ist die Unsitte der Umdeckung bisweilen verbreitet. Einige Berater drängen Kunden zur Kündigung der alten Police bei gleichzeitigem Neuabschluss. Auch diese Form der Umdeckung ist hoch umstritten, denn der Kunde wird dabei gleich in mehrfacher Weise geschädigt: Er verliert die Schlussüberschüsse der alten Police und wird mit Stornogebühren für die alte belastet. Gleichzeitig fallen für die neue Lebensversicherung neue Abschlusskosten an, die Prämien steigen aufgrund der gestiegenen biometrischen Risiken (durch das höhere Alter bei Abschluss) und der Garantiezins ist bei Neuabschluss in der Regel ebenfalls niedriger. Der Verbraucher erleidet bei einer solchen Umdeckung also ausschließlich finanzielle Nachteile, während der Versicherungsvermittler die Provision für den Neuabschluss einstreicht. Auch bei der Versicherungsberatung sollte der Verbraucher darauf achten, durch ein Beratungsprotokoll auf alle Risiken hingewiesen zu werden. Unterlässt der Versicherungsvermittler den Hinweis darauf, gilt vor Gericht automatisch die Umkehr der Beweislast: Nicht der Verbraucher muss die Falschberatung nachweisen, sondern der Vermittler muss nachweisen, dass er richtig beraten hat.

Wer fürchtet, von seinem Bankberater oder Versicherungsmakler nicht korrekt beraten zu werden, weil diese stets ihre eigene Provision im Auge haben, der kann sich auch an einen Honorarberater wenden. Diese kassieren keine Provisionen für vermittelte Produkte, sondern berechnen ähnlich wie ein Rechtsanwalt ein Honorar für die durchgeführte Beratungsleistung unabhängig vom Beratungsergebnis. Je nach Qualität der Beratung können die Stundensätze zwischen 100 bis 180 Euro variieren. Auch Honorarberater verfügen üblicherweise über den für die Haftung notwendigen Sachkundenachweis gemäß §34h GewO.

Wer gegenüber der Honorarberatung Geld sparen möchte, der kann sich auch von einem Mitarbeiter der Verbraucherzentrale beraten lassen. Eine halbe Beratungsstunde kostet hier nur 35,- Euro. Für viele Verbraucher gilt die Filiale einer Landesverbraucherzentrale darüber hinaus auch als erste Anlaufstelle für die Finanzberatung, denn sie verspricht beispielsweise eine unabhängige und neutrale Bewertung von Lebensversicherungen. Was aber viele Verbraucher nicht wissen: Anders als Bank- oder Versicherungsberater müssen die Mitarbeiter der Verbraucherzentralen keinen Sachkundenachweis gemäß §34d GewO erbringen und können somit für Falschberatung nicht haftbar gemacht werden. Üblicherweise wird die Versicherungsberatung in den Verbraucherzentralen auch nicht von Versicherungskaufleuten oder Aktuaren durchgeführt, sondern von Angehörigen anderer Berufe. Bestimmte Entscheidungen der Verbraucherzentralen sind nicht zuletzt auch umstritten. So hatte die Hamburger Verbraucherzentrale Tagesgeld der isländischen Kaupthing-Bank empfohlen, die kurz darauf Insolvenz anmelden musste.

Für die Bewertung einer Lebensversicherung ist der Zweitmarkt die richtige Adresse. Marktführer Policen Direkt beschäftigt dazu einen eigenen Aktuar, der eingesandte Kapitallebensversicherungen bewerten kann. Dafür gibt man einfach die Daten seiner Lebensversicherung in einen Rechner ein und kann auf dieser Basis eine unabhängige Bewertung anfordern. Die Bewertung der Lebensversicherung ist unverbindlich und kostenfrei. Nachdem die Daten in den Rechner eingegeben und fehlende Daten ggfs. beim Versicherungsunternehmen angefragt wurden, erfolgt eine Berechnung des aktuellen Wertes. Auf dieser Grundlage wird ein Kaufangebot für die Lebensversicherung erstellt. Dieses sollte in der Regel einen Mehrerlös über dem Rückkaufswert darstellen (ausgenommen fondsgebundene Versicherungen). Auf dem Zweitmarkt ist man daran interessiert, die Lebensversicherung nach Ankauf weiterzuführen, weshalb für den Verkäufer der Lebensversicherung ein beitragsfreier Rest-Versicherungsschutz bestehen bleibt. Der Versicherte ist nicht verpflichtet, die Kaufoption anzunehmen. Sie kann auch lediglich als Nachweis des aktuellen Marktwertes seiner Lebensversicherung dienen.

Kurz: Wo ist eine Bewertung der Lebensversicherung möglich?

| Beschreibung | Vorteile | Nachteile |

|---|---|---|

| Studien | Präzise und gut recherchierte Fachinformationen | Schwer verständlich und nicht immer objektiv |

| Freunde und Bekannte | Hohes Vertrauen | Kein Sachkundenachweis und keine Haftung für Falschinformationen |

| Bankberater | Sachkundenachweis und Haftung für Falschberatung | In Einzelfällen provisionsgetriebene Falschberatung |

| Versicherungsvermittler | Sachkundenachweis und Haftung für Falschberatung | In Einzelfällen provisionsgetriebene Falschberatung |

| Honorarberater | Unabhängige, nicht provisionsgetriebene Beratung | Mit Stundensatz zwischen 100 bis 180 EUR verhältnismäßig teuer |

| Verbraucherzentrale | Unabhängige, nicht provisionsgetriebene Beratung, kostengünstig (ca. 35 EUR) | Kein Sachkundenachweis und keine Haftung für Falschinformationen |

| Zweitmarkt für Lebensversicherungen | Kostenlose und unverbindliche Bewertung von Lebensversicherungen | Keine Beratung im eigentlichen Sinne |

Warum Bewertung bei Policen Direkt?

Marktführerschaft

Langjährige Erfahrung: Seit über 10 Jahren im Markt aktiv

Bewertung durch eigene Aktuare (DAV)

Unabhängige, kostenlose und unverbindliche Bewertung

Mitglied im BVZL und damit Einhaltung der Qualitätskriterien des Verbandes

Nachhaltige Bewertung nach dem Stakeholderkonzept

Die Policen Direkt-Gruppe ist Marktführer im Zweitmarkt für Lebensversicherungen und seit über 10 Jahren auf dem Markt aktiv. Zum Team gehören Aktuare (DAV), die sich seit Jahren mit Kennzahlen und Ratingtabellen von Versicherern beschäftigen und auf finanzmathematischer Grundlage Versicherungspolicen analysieren und bewerten können. Policen Direkt arbeitet unabhängig und arbeitet nicht mit einem Versicherungsunternehmen zusammen. Jede eingereichte Police wird unabhängig, kostenlos und unverbindlich bewertet. Die Bewertung erfolgt durch ein Kaufpreisangebot. Der Versicherte ist nicht verpflichtet, dieses Kaufpreisangebot anzunehmen. Policen Direkt wurde 2012 im Rahmen eines Testes von Stiftung Warentest als einziges Unternehmen bewertet, das den Kaufpreis über Rückkaufswert in einer Summe auszahlt.

Auf dem Markt sind zudem zahlreiche schwarze Schafe aktiv, die Lebensversicherungen gegen Gebühr bzw. unter Rückkaufswert ankaufen oder nur Teilbeträge auszahlen und die Restzahlung in Zukunft in Aussicht stellen. Stiftung Warentest empfiehlt deshalb, beim Verkauf darauf zu achten, dass das ankaufende Unternehmen Mitglied im Bundesverband Vermögensanlagen im Zweitmarkt für Lebensversicherungen (BVZL) e.V. ist, das sich der Einhaltung der Qualitätskriterien verpflichtet hat.

Policen Direkt arbeitet nachhaltig nach dem Stakeholderkonzept, das 2013 gemeinsam mit Institute Corporate Responsibility Management der Steinbeis University Berlin erarbeitet wurde. Das Stakeholderkonzept ist Grundlage der Best-Advice-Beratung und sieht vor, dass die Interessen aller Anspruchsgruppen in der Geschäftstätigkeit von Policen Direkt berücksichtigt werden.

Häufige Fragen

Jede deutsche oder österreichische Kapitallebens- oder Rentenversicherung kann bewertet werden.

Durch die Bewertung stellt der Aktuar fest, ob die Versicherungspolice möglicherweise mehr wert ist, als durch den Rückkaufswert ausgewiesen ist. Dieser Mehrwert wird durch den Kaufpreisvorteil sichtbar gemacht.

Die Bewertungsdienstleistung ist ein Nebenprodukt des Policenankaufs. Trotzdem ist niemand verpflichtet, das Kaufpreisangebot anzunehmen.

Der Rückkaufswert sollte mindestens 10.000 EUR betragen und es sollte sich nicht um eine Direktversicherung im Rahmen der betrieblichen Altersvorsorge handeln.

Aufgrund der Produktstruktur können in erster Linie nur Kapitallebens- und Rentenversicherungen bewertet werden. Fondsgebundene Lebensversicherungen können nur zu 97% des Rückkaufswertes bewertet und angekauft werden, was aus Gründen der Besteuerung sinnvoll sein kann. Eventuell kann auch Ihr Steuerberater Hinweise dazu geben.

Diese Frage ist aufgrund der komplexen Bewertungsvoraussetzungen schwierig zu beantworten. Meist liegt der Mehrwert etwa zwei bis drei Prozent über dem Rückkaufswert. In Einzelfällen sind auch schon mal 15% Kaufpreisvorteil möglich.

Sie senden uns die Kopie Ihrer Versicherungspolice und eine Vollmacht zu. Mit Hilfe dieser Vollmacht erfragen wir bei Ihrer Versicherungsgesellschaft die relevanten Daten, die zur Bewertung notwendig sind. Nachdem die Daten von der Versicherungsgesellschaft übermittelt worden sind, kann eine Bewertung erstellt werden.

Je nach Versicherungsgesellschaft kann der Bewertungsprozess zwischen zwei bis vier Wochen in Anspruch nehmen.

Wichtigstes Dokument für die Policenbewertung ist der aktuelle Rückkaufswert. Daneben fließen Ihre persönlichen Daten (Biometrik, Vertragsabschluss), sowie Kennzahlen der Versicherungsgesellschaften in die Bewertung mit ein. Die Kennzahlen werden den Geschäftsberichten und Bilanzen der Versicherer selbst entnommen und von Analysehäusern und Ratingagenturen ermittelt (z.B. Map-Report, Morgen & Morgen, aber auch Standard & Poors, Moodys und Fitch).

-Norm

-Norm